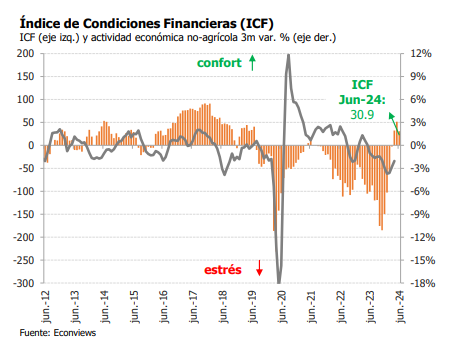

“¿El mercado no la ve?”, se preguntaron el Instituto Argentino de Ejecutivos de Finanzas (IAEF) y la consultora Econviews en la reseña de su índice de condiciones financieras (ICF) de junio, ensayando una perspectiva para el futuro.

“La aprobación de la Ley Bases y la fuerte baja de la inflación mensual no alcanzaron para zanjar las dudas sobre la marcha del plan económico, y sobre todo, el esquema cambiario”, sostiene el informe.

En el análisis se reseñan brevemente las dudas del mercado: “El Gobierno insiste en que el superávit fiscal y las reformas estructurales por venir justifican un peso fuerte. Pero el BCRA no pudo acumular reservas en junio, un mes “fácil” por la cosecha gruesa, dando la sensación de que el tipo de cambio está apreciado”, sostienen.

En el estudio de variables hacen un punto en “la” crisis del momento: “La válvula de escape es la brecha cambiaria, que subió de 28 a 43% promedio de mayo a junio y llegó a 57% en los primeros días de julio. Los bonos y las acciones argentinas también sufren”, marcaron, aunque en los últimos días podría haberse acortado la diferencia en los mercados.

Pero los problemas no son solo locales. “El mundo no ayuda”, sostienen en el informe sobre condiciones financieras. “Las condiciones externas tuvieron su peor mes desde octubre.

La Reserva Federal da señales de que no tiene apuro en bajar tasas, a diferencia del Banco Central Europeo u otros países desarrollados, lo que llevó a un fortalecimiento del dólar en el mundo”, planteó IAEF-Econviews.

La gran pregunta es por el cepo, marcan en el análisis. “La promesa de “emisión cero” y bajar el impuesto PAIS de 17.5 a 7.5% no calmaron al mercado, que quiere un programa concreto para levantar los controles cambiarios”, se afirma.

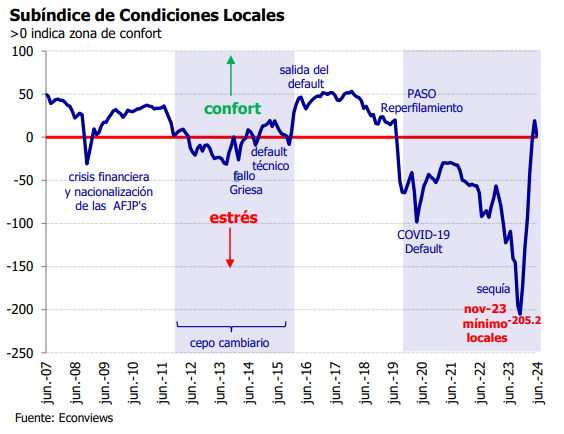

“Unificar el tipo de cambio tendría costos concretos para el ICF (y la actividad), porque requiere subir las tasas de interés que hoy son neutras o levemente negativas en términos mensuales, y aceleraría la inflación en el corto plazo. Justamente tasas e inflación son las variables que traccionaron la suba de las condiciones locales de marzo a mayo”, recuerdan.

¿Por dónde habría que verla? La mejora de las expectativas podría compensar vía las acciones, el riesgo país y los futuros de dólar. “Tanto los futuros (medidos como el spread entre los contratos a un mes y un año) como los bonos dólar link tienen implícito en sus precios un nuevo salto discreto del tipo de cambio”, advierten.

En ese sentido, sostienen que para el índice, “nueve de 10 variables locales empeoraron en junio”.

¿Qué pasó? La que más cayó fue la liquidez de corto plazo, medida por el spread entre las tasas de Badlar y Call, aunque el valor de mayo fue afectado por la baja de tasas del Central. Le siguen la brecha cambiaria y los depósitos en dólares, que venían creciendo al 5% mensual y en junio desaceleraron a 2.5%, un clásico de la volatilidad cambiaria. La única variable que mejoró en mayo fue la tasa Badlar nominal, porque la última baja fue a mediados de mayo y el ICF toma promedios mensuales.

Fuente El Cronista