El Gobierno, recientemente, prometió una rebaja de 10 puntos del impuesto PAIS. Sería reduciéndolo del 17,5% al 7,5%, volviendo atrás con la medida que había tomado cuando devaluó un 100% el tipo de cambio oficial, ni bien asumió en el mes de diciembre pasado.

También, anunció la promesa de la derogación del tributo, a pesar de que el 22 de diciembre dejará de tener vigencia, en función con lo que está establecido en la ley 27.541. Para poder derogarlo o postergarlo, necesita de una ley sancionada por el Congreso. Lo que parece difícil, es que el impuesto PAIS deje de existir sin que se salga del cepo, con una brecha cambiaria actual de aproximadamente el 50%.

Ni bien asumió este gobierno, se implementaron medidas relacionadas con el dólar. Por un lado, desde el 13 de diciembre el dólar oficial mayorista se llevó a $ 800, significando una devaluación del 100%. Esta medida estuvo acompañada por un aumento de diez puntos del impuesto PAIS para las importaciones. A través de la resolución general 5466, quedó sin efecto el sistema SIRA, que regía para efectivizar las importaciones, siendo reemplazado por un sistema estadístico de esas operaciones, denominado “SEDI”.

Se publicaron: el decreto 29 y las resoluciones generales de la AFIP 5463 y 5464, normas que modificaron las tasas del impuesto PAIS y las percepciones del Impuesto a las Ganancias y el de Bienes Personales. Consistió en un aumento de las alícuotas del Impuesto PAIS aplicables a la importación de bienes y una disminución de las percepciones de Ganancias y Bienes Personales sobre las operaciones realizadas en moneda extranjera. Quedaron excluidas del incremento las importaciones de bienes que componen la canasta básica alimentaria, los combustibles lubricantes y aditivos y a otros bienes vinculados a la generación de energía.

El decreto llevó al 17,5% la alícuota del Impuesto PAIS aplicable sobre las operaciones de adquisición en el exterior de los servicios de fletes y otros servicios de transporte por operaciones de importación o exportación de bienes, o su adquisición en el país cuando sean prestados por no residentes. Se dispuso que la misma alícuota, iba a aplicarse sobre la importación de las mercaderías comprendidas en la Nomenclatura Común del Mercosur, con excepción de aquellas cuyas posiciones arancelarias estén incluidas en el inciso b) del primer párrafo del artículo 13 bis, del decreto 99/2019 o cuando se trate de las siguientes posiciones arancelarias:

2710.12.59, 2710.19.21, 2710.19.29, 2710.19.31, 2710.19.32, 2713.20.00, 3811.21.10, 3811.21.50, y 3811.90.90; insumos y bienes intermedios vinculados en forma directa a productos de la canasta básica alimentaria; otros bienes vinculados a la generación de energía. El dólar importador llegaría a $ 940 ($800 más el 17,50% del impuesto PAIS), salvo para las excepciones previstas.

Por otro lado, a través de la resolución general (AFIP) 5464, se redujeron las percepciones del impuesto a las Ganancias y sobre los Bienes Personales aplicables a las operaciones realizadas en moneda extranjera. Con la publicación de la resolución general 5464, la AFIP determinó que la alícuota de percepción del impuesto a las Ganancias y sobre los Bienes Personales aplicable sobre las operaciones en moneda extranjera serían del 30%, inferiores de las anteriores, que eran del 100%. Estas percepciones se computan, de acuerdo a la condición tributaria del contribuyente, como pagos a cuenta de los tributos que, para cada caso, se indican a continuación:

Las percepciones que se efectúen tendrán el carácter de impuesto ingresado y serán computables en la declaración jurada anual del Impuesto a las Ganancias o, en su caso, del Impuesto sobre los Bienes Personales, correspondientes al período fiscal en el cual fueron practicadas. Las nuevas alícuotas rigieron desde el 13 de diciembre de 2023, teniendo efectos para las operaciones de compra de billetes y divisas en moneda extranjera, efectuadas a partir de esa fecha, inclusive.

Dólar: el Gobierno prometió la rebaja y posterior eliminación del impuesto PAIS.

Posteriormente, el decreto de necesidad urgencia (DNU) 70, realizó algunas de las principales modificaciones:

Cuándo vence el impuesto PAIS

Este impuesto fue uno de los temas que generó debates en la discusión anterior, sobre el proyecto de ley Bases que había sido aprobada en general, pero que no tuvo la misma suerte con la votación en particular siendo dejado de lado en el Congreso.

La ley de emergencia del gobierno anterior (27.541) en su artículo 35 determinó, en cuanto a la vigencia del impuesto PAIS, lo siguiente: “Se establece, con carácter de emergencia, por el término de cinco períodos fiscales a partir del día de entrada en vigencia de la presente ley, un impuesto que se aplicará en todo el territorio de la Nación…”

La vigencia de la norma comenzaba desde su publicación en el Boletín Oficial, que había sido el 23 de diciembre de 2019. De esa lectura, pareciera que el tributo hubiera caducado el 31 de diciembre de 2023, en la medida que se comience a contar por año calendario y no por año aniversario, En el mes de diciembre del año pasado, un dictamen de la Dirección de Impuestos dependiente del Ministerio de Economía, opinó que el vencimiento del impuesto debería ser el 22 de diciembre de 2024, porque -entre otras cosas- el impuesto no se generaba por hechos sucesivos -como podía suceder con un impuesto anual- sino que estaba basado en relación a operaciones individuales e independientes, unas de las otras. Este informe, a pesar de que pueda tener sustento teórico, no fue una ley, sino una interpretación de la misma, pudiéndose abrir posibles contingencias judiciales en el futuro.

El artículo en discusión también comprende lo que se encontraba exento del pago del impuesto: “No se encuentran alcanzadas por el presente impuesto las jurisdicciones y entidades comprendidas en el inciso a) y b) del artículo 8 de la ley 24.156 y toda otra entidad de titularidad exclusiva del Estado Nacional, y sus equivalentes en los Estados provinciales, la Ciudad Autónoma de Buenos Aires y los municipios”.

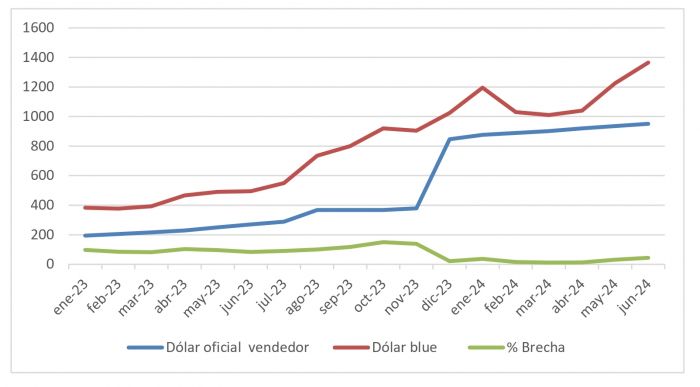

Evolución de los valores del dólar oficial, dólar blue y la brecha cambiaria.

Tampoco se encontrarán alcanzadas por el presente impuesto las siguientes operaciones:

- a) Los gastos referidos a prestaciones de salud, compra de medicamentos, adquisición de libros en cualquier formato, utilización de plataformas educativas y software con fines educativos;

- b) Los gastos asociados a proyectos de investigación efectuados por investigadores que se desempeñen en el ámbito del Estado nacional, Estados provinciales, la Ciudad Autónoma de Buenos Aires y los municipios, así como las universidades e instituciones integrantes del sistema universitario argentino;

- c) Adquisición en el exterior de materiales de equipamiento y demás bienes destinado a la lucha contra el fuego y la protección civil de la población por parte de las entidades reconocidas en la ley 25.054.

Esto significaba que, si no regía más el impuesto desde este año, también dejaba de existir la exención en los consumos de importaciones que establecía la ley.

El artículo 89 de lo que había quedado del proyecto ómnibus aprobado en general, pero que fue suspendido cuando se había comenzado a tratar en particular, expresaba lo siguiente: “Se aclara que el impuesto PAIS, establecido por el artículo 35 de la ley 27.541, se encuentra vigente hasta el 22 de diciembre de 2024, inclusive.”

De esta forma, se intentaba avalar legalmente el informe elaborado el año pasado por la Dirección de Impuestos de Economía, limpiándose el horizonte de futuros conflictos judiciales sobre el tema. Finalmente, este punto no quedó incorporado en el texto de la ley Bases (27.742) que finalmente fue sancionada.

Qué operaciones alcanza el tributo

Según la ley, el impuesto PAIS alcanza a las siguientes operaciones:

- a) Compra de billetes y divisas en moneda extranjera -incluidos cheques de viajero- para atesoramiento o sin un destino específico vinculado al pago de obligaciones en los términos de la reglamentación vigente en el mercado de cambios, efectuada por residentes en el país;

- b) Cambio de divisas efectuado por las entidades financieras por cuenta y orden del adquirente locatario o prestatario destinadas al pago de la adquisición de bienes o prestaciones y locaciones de servicios efectuadas en el exterior, que se cancelen mediante la utilización de tarjetas de crédito, de compra y débito comprendidas en el sistema previsto en la ley 25.065 y cualquier otro medio de pago equivalente que determine la reglamentación, incluidas las relacionadas con las extracciones o adelantos en efectivo efectuadas en el exterior. Asimismo, resultan incluidas las compras efectuadas a través de portales o sitios virtuales y/o cualquier otra modalidad por la cual las operaciones se perfeccionen, mediante compras a distancia, en moneda extranjera;

- c) Cambio de divisas efectuado por las entidades financieras destinadas al pago, por cuenta y orden del contratante residente en el país de servicios prestados por sujetos no residentes en el país, que se cancelen mediante la utilización de tarjetas de crédito, de compra y de débito, comprendidas en el sistema previsto en la ley 25.065 y cualquier otro medio de pago equivalente que determine la reglamentación;

- d) Adquisición de servicios en el exterior contratados a través de agencias de viajes y turismo -mayoristas y/o minoristas-, del país.

- e) Adquisición de servicios de transporte terrestre, aéreo y por vía acuática, de pasajeros con destino fuera del país, en la medida en la que para la cancelación de la operación deba accederse al mercado único y libre de cambios al efecto de la adquisición de las divisas correspondientes en los términos que fije la reglamentación.

Javier Milei delineó un itinerario para la eliminación del impuesto PAIS.

El tironeo por la recaudación

El impuesto PAIS fue prenda de canje en la coparticipación, el año pasado, cuando se había eliminado la retención del impuesto a las ganancias en los sueldos, dejándolo únicamente vigente para las autoridades de las empresas que figuran en relación de dependencia y creando un impuesto cedular que gravaba a ingresos superiores de 15 sueldos mínimos, vitales y móviles. Como el impuesto a las ganancias se coparticipa a las provincias, se prometía compensarlo con parte de la recaudación del impuesto sobre los débitos y créditos bancarios (que se destina el 100% a ANSES) y también con el impuesto PAIS.

En la actualidad, según la ley 27.541, el destino de lo recaudado por el impuesto, es el siguiente: “El producido del impuesto establecido en el artículo 35 será distribuido por el Poder Ejecutivo nacional conforme a las siguientes prioridades:

- a) Financiamiento de los programas a cargo de la Administración Nacional de la Seguridad Social: y de las prestaciones del Instituto Nacional de Servicios Sociales para Jubilados y Pensionados setenta 70%;

- b) Financiamiento de obras de vivienda social: del fideicomiso Fondo de Integración Socio Urbana, obras de infraestructura económica y fomento del turismo nacional: 30%”.

Pelea, cabeza a cabeza, el tercer puesto con el impuesto sobre los débitos y créditos bancarios en la recaudación impositiva nacional del país. Los dos carecen de sustento teórico.

Mientras uno fue producto de la crisis del 2001 (impuesto al cheque) funcionando como un indicador que le permite al Estado anticiparse de fondos, que luego les dan otros impuestos genuinos; el otro, tiene la función de eliminar/disminuir la brecha cambiaria que aparece con la existencia del dólar oficial y el informal que no puede ser controlado por el Estado. Dadas estas circunstancias, pareciera difícil pensar que en poco tiempo ambos impuestos dejen de existir, tal como lo promete el Gobierno.

Fuente El Cronista