Hoy el mercado ve con más del 90% de probabilidad que la Fed va a bajar la tasa en septiembre.

No todos los sectores evolucionan positivamente a un recorte de tasas. ¿Cuáles son los papeles que ven los analistas con mayor potencial de cara al inicio de baja de tasas en septiembre?

Rumbo a un recorte de tasas

Los últimos datos macroeconómicos en EEUU abrieron seriamente las chances de una baja de tasas de la Reserva Federal en septiembre.

El desempleo saltó al 4,3%, subiendo por encima del 4,1% que esperaba el mercado. A su vez, la economía de EEUU creó 114.000 puestos de trabajo, muy por debajo de los 170.000 que se esperaban en el último mes.

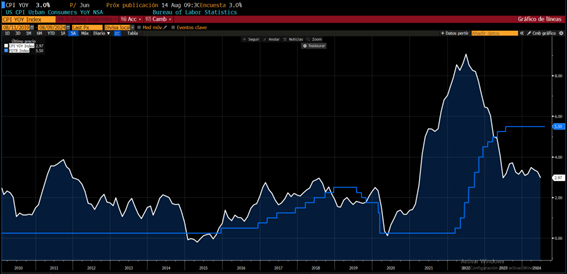

Además, los datos de inflación apuntaron a la baja, ubicándose en 3%, lo cual acercó a la dinámica de precios al objetivo de la Fed al 2%.

La Fed llevó la tasa del 0% al 5,5% para contener a la suba en la inflación, la cual se disparó al 9,1% en 2022.

Dicha inflación apuntó a la baja y el mercado ahora ve propicio las chances de ver un recorte de tasas.

Por otro lado, los últimos datos del nivel de actividad en el sector manufacturero, cayendo y ubicándose debajo de los valores que esperaba el mercado, elevaron las chances de una mayor desaceleración del nivel de actividad.

Con estos últimos datos económicos, el mercado dejó de imaginar un aterrizaje suave de la economía de EEUU y pasó a especular con un aterrizaje más bien forzoso, es decir, de recesión con pérdida de empleos.

Bajo este panorama, el mercado comenzó a incorporar con mayores probabilidades las chances de ver un recorte de tasa de interés de la Fed de manera más acelerada.

Ahora el mercado está proyectando 100 puntos básicos de recortes de tasa de la Fed este año, debajo de los 50 puntos básicos con los que se especulaba hace un mes atrás.

La presidenta de la Reserva Federal de San Francisco, Mary Daly, dijo esta semana que espera que las tasas de interés se reduzcan este año, pero se negó a proporcionar un cronograma o el grado en que el banco central las relajará.

“Serán necesarios ajustes de política en el próximo trimestre. Cuánto se debe hacer y cuándo se debe hacer, creo que eso va a depender mucho de la información que llegue. Desde mi punto de vista, ahora hemos confirmado que el mercado laboral se está desacelerando y es extremadamente importante que no dejemos que se desacelere tanto que se convierta en una recesión”.

Acciones que se benefician del recorte de tasas

Hoy el mercado ve con más del 90% de probabilidad que la Fed va a bajar la tasa en septiembre.

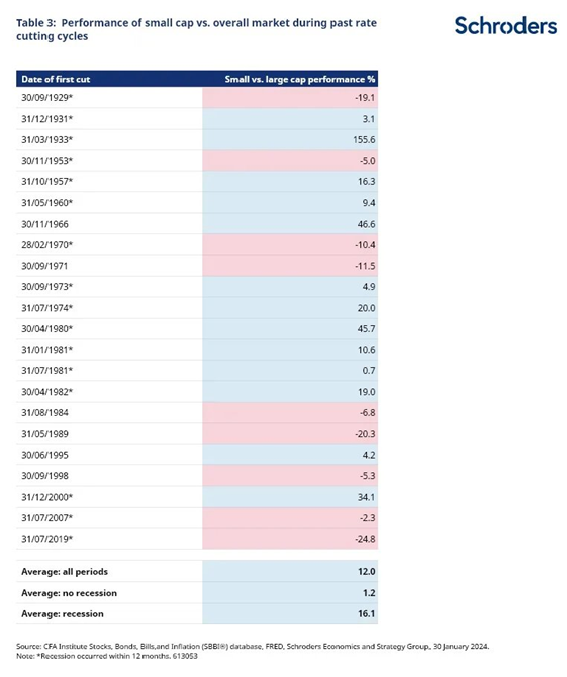

Bajo ese escenario, el impacto en los distintos sectores de la macro y del mercado suele ser dispar. Por lo tanto, luce clave analizar qué sectores podrían verse beneficiados y perjudicados ante la baja de tasas de interés.

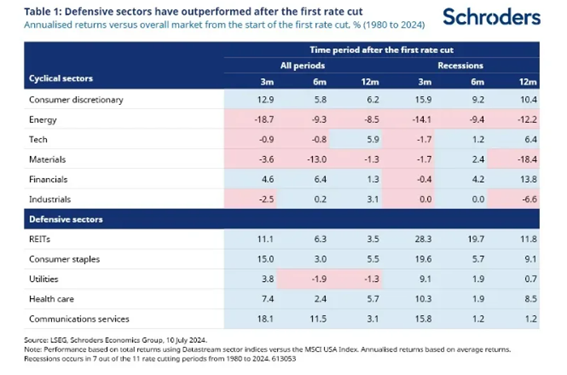

Según los analistas de Schroders, los sectores que mejor suelen evolucionar en el corto y mediano plazo ante una baja de tasas, son los defensivos, siendo el sector tecnológico el más vulnerable.

Los tres meses siguientes desde el primer recorte de tasa de la Fed, el sector de consumo y de comunicaciones son los que mejor evolución muestran, con ganancias de 15% y 18% respectivamente.

El sector de servicios, salud, real estate y de consumo discrecional, también registran ganancias de 4%, 7%, 11% y 13% los tres meses siguientes.

En los 6 meses siguientes, el sector de comunicaciones sigue siendo al que mejor le va luego del primer recorte de tasas, con una ganancia de 11,t%. Tambien se ven ganancias en real estate (6,3%), finfinanciero (6,4%), Consumo discrecional (5,8%) y salud (2,4%).

Finalmente, el rendimiento durante el año siguiente al recorte de tasas, el sector que mejor suele evolucionar es el de consumo discrecional, con una ganancia de 6,2%.

A este le sigue el de salud (5,7%) y tecnológico (5,9%)

Por otro lado, cuando se da un periodo recesivo, el sector que mejor evoluciona en los distintos periodos es el de real estate (28% los tres meses siguientes y 19,7% los 6 meses siguientes).

Otros sectores como el de consumo, salud, comunicaciones y servicios, evidencia ganancias de 19%, 15,8% y 10%, respectivamente, en los tres meses siguientes a la baja de tasas, durante periodos recesivos, según el estudio de Schroders.

Tina Fong, estratega de Schroders, sostuvo que después del primer recorte de tasas, los sectores defensivos tienden a superar a sus pares cíclicos

“Los sectores cíclicos, como la tecnología, suelen tener un rendimiento aún mayor cuando el mercado sube, pero también caen más cuando el mercado cae. En cambio, los sectores defensivos han tendido a tener un rendimiento superior a sus pares cíclicos después del primer recorte de tasas de la Fed. Esto es especialmente evidente durante las recesiones”, dijo.

En base a ello, Fong agregó que la mayoría de los sectores cíclicos suelen tener un rendimiento deficiente en los tres meses iniciales posteriores al primer recorte de tasas, en particular cuando el recorte de tasas se produce durante una recesión en Estados Unidos.

Sin embargo, detalló que un año después del inicio del ciclo de flexibilización, los sectores cíclicos suelen ofrecer rendimientos más sólidos.

“Inicialmente, los cíclicos se venden como consecuencia del recorte de tasas, lo que probablemente sea una respuesta al contexto de menor crecimiento e inflación. Pero en algún momento, estas áreas del mercado se vuelven atractivas a medida que las valoraciones de las acciones de estas se vuelven más baratas y los inversores anticipan que los recortes de tasas impulsarán la actividad económica y las ganancias corporativas”, explicó.

Dentro de su análisis, Fong también agregó que tanto el sector financiero como el de consumo discrecional han sido las excepciones, ya que en general han tenido un buen desempeño incluso en los meses iniciales posteriores al primer recorte.

Joaquín Álvarez, CEO de IMSA Alyc, indicó que los últimos datos de la macro americana han sido pero de lo esperado, lo cual ha generado volatilidad y ha impactado en el precio de los activos en general.

En ese sentido, Álvarez considera que estamos en las puertas de un recorte de tasa de interés.

“Si bien nosotros no cambiamos nuestra visión de largo plazo respecto a la economía americana, sí creo que los últimos datos macro peor de lo esperado son cuestiones a tener presente para el futuro de la tasa de interés de la Fed. Estos datos generan una expectativa de baja en la tasa y también una caída en la tasa de rendimiento de los bonos del Tesoro”, dijo Álvarez.

En cuanto a la estrategia, y en base a este escenario, Álvarez ve con atractivo pasarse a acciones más conservadoras.

“Vemos favorable hacer movimientos tácticos en acciones, pasando a sectores de servicios, salud o consumo básico. Este contexto de baja la tasa y posible desaceleración en la economía, estos sectores pueden verse favorecidos”, comentó.

Por otro lado, Álvarez también agregó que este escenario de baja en el rendimiento de los bonos empieza a ser también más atractivo acciones que paguen dividendos.

“Con los dividendos, el inversor tendrá un flujo del mismo, sumado al potencial alcista en el incremento del valor de la acción. Un nombre en particular que nos gusta es Citigroup, que tiene un dividend yield alrededor del 3% y consideramos que en largo plazo tiene upside ya sea por el sector y por los cambios que están haciendo dentro de la empresa”, detalló.

Aumento de la volatilidad

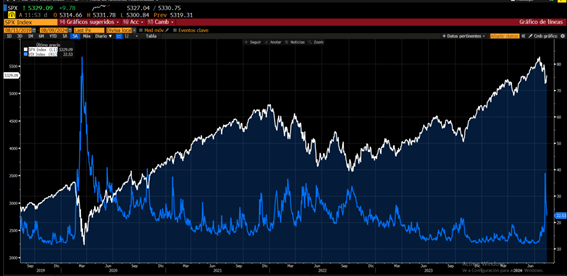

Las acciones en Wall Street vienen sufriendo un proceso de ajuste y la renta variable en EEUU operan con una mayor volatilidad.

De hecho, el índice de volatilidad, VIX, se disparó a máximos de 65 puntos, siendo el valor más alto desde la pandemia.

En medio de la mayor volatilidad, se especuló con que la Fed podría aplicar un recorte de tasas de interés antes de lo esperado. Es decir, la próxima reunión de la Fed será en septiembre, aunque la disparada en la volatilidad abrió las chances de ver un recorte antes de tiempo.

Sin embargo, dicha probabilidad se vio fuertemente reducida en las últimas horas gracias al rebote de los principales índices en Wall Street desde el martes, la cual trajo alivio en el mercado.

De hecho, el índice VIX pasó de 65 puntos hasta los 22 puntos actualmente, lo cual refleja cierta calma de corto plazo en el mercado, y alejó las probabilidades de ver un recorte de tasas de la Fed fuera de agenda.

Los analistas de Criteria agregaron que el contexto luce probable ver recortes de tasas de interés por parte de la Reserva Federal.

“La inflación luce controlada y acercándose a los objetivos de la Fed. Esto sumado al leve deterioro que muestra el mercado de trabajo, en busca de un sano equilibrio ante los objetivos de la autoridad monetaria, que también vela por el pleno empleo. En el modo “dependiente de los datos” en el que se encuentra la autoridad monetaria, este sendero podría empujar a la FED a iniciar su ciclo de baja de tasas en septiembre”, sostuvieron desde Criteria.

Bajo este panorama, entienden que la selectividad en acciones luce determinante, pudiendo beneficiar a las big tech.

“Estamos atentos a los resultados finales de la temporada de balances y al posible inicio de un ciclo de reducción de tasas por parte de la FED, que de darse comenzaría a partir de septiembre. Esta reducción impulsaría principalmente las valuaciones de acciones cuyos de flujo de caja se esperan a largo plazo, como es el caso de las empresas tecnológicas de crecimiento y gran capitalización”, comentaron.

Sobre las “big tech”, desde Criteria entienden que aun muestran potencial.

“A largo plazo, gestionando los riesgos de nuestras carteras de inversión, este sector también se beneficiaría del impulso que la IA podría generar en sus valuaciones. Estas empresas, con mayor probabilidad, son quienes podrían monetizar el impacto de una mayor productividad en la economía”, indicaron.

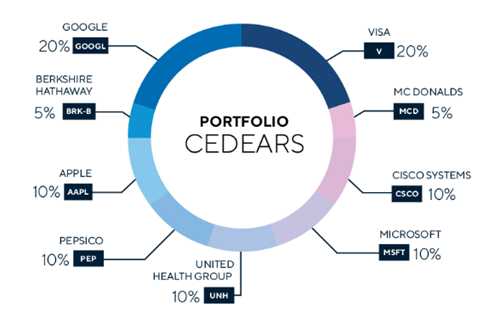

El portafolio recomendado de Criteria se compone de un 20% en Google, 20% en Visa, 5% en Berkshire Hathaway, 5% en McDonalds, 10% en Cisco, 10% en Apple, 10% en Microsoft, 10% en United Health Group y 10% en Pepsi.

Los analistas de Balanz consideran que las inversiones en acciones deberían ser considerada como una estrategia a largo plazo, independientemente del futuro en la política monetaria de la Fed.

“No observamos una relación causa-efecto directa entre la baja de tasas y acciones o compañías específicas. De hecho, la expectativa de un recorte de tasas ya ha sido descontada por el mercado, lo que implica que el valor actual de las acciones ya refleja este factor. Invertir en acciones debe considerarse siempre desde una perspectiva a mediano y largo plazo”, comentaron.

Fuente El Cronista