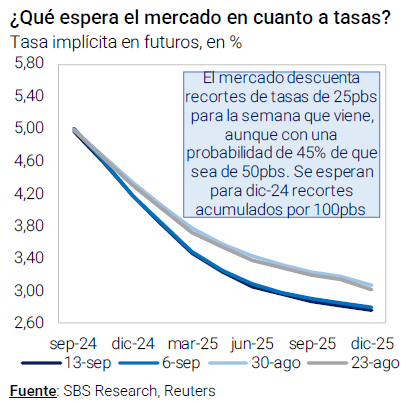

Este miércoles se anuncia la decisión de tasas de la Reserva Federal. Si bien está altamente incorporado que habrá un recorte, la gran incógnita actualmente es si la Fed bajará 25 o 50 puntos básicos.

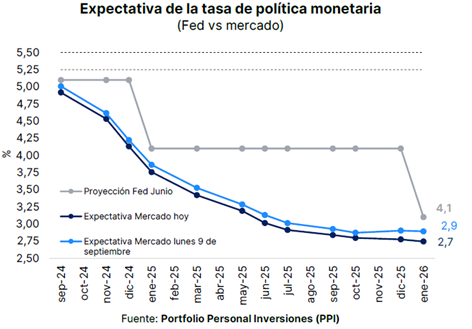

También se espera que se publique el Dot Plot, es decir, el diagrama de puntos que proyecta la baja de tasas hacia adelante. Cuál puede ser el impacto de la baja de tasas en los bonos y acciones argentinas.

Esperando el primer recorte

Toda la atención este miércoles estará centrada en la reunión de la Reserva Federal, en la que se espera que comience el ciclo de baja de tasas. Sería el primer recorte de tasas de interés desde la pandemia.

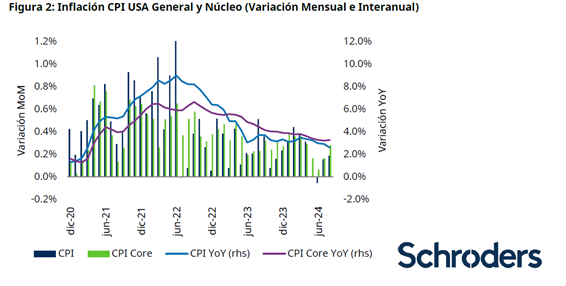

Con la inflación a la baja y el desempleo subiendo, el mercado ve propicio dar por iniciado el ciclo de relajación monetaria.

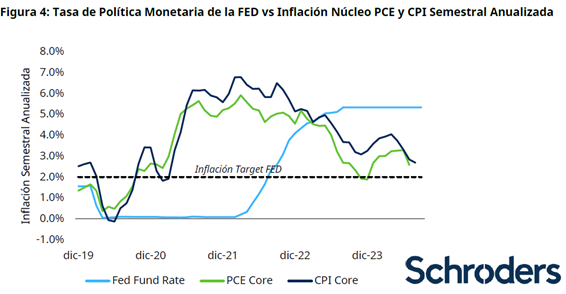

La Fed había subido la tasa del 0% al 5,5% para luchar contra la inflación, la cual se disparó en medio de la post pandemia. En su momento, la inflación subió hasta el 9,1%. Sin embargo, tras el aumento de las tasas y la contracción monetaria, el IPC descendió abruptamente.

Actualmente la inflación general se ubica en el 2,5%, muy cerca del 2% que tiene planteado la Reserva Federal como objetivo.

A su vez, el desempleo pegó la vuelta y comenzó a mostrar señales de debilidad, haciendo que se ubique en el 4,2% y que la creación de empleo sea más débil de lo esperado.

Para los analistas de Schroders, el terreno está preparado para que la FED comience un nuevo ciclo de baja de tasas.

“Tanto el mercado en precios como Powell en su discurso de Jackson Hole dan por hecho que esta semana tendremos la primera baja de este ciclo”, indicó Juan Cruz Lekovic, fund manager de Schroders.

Incógnita 1: 25pb o 50pb de recorte

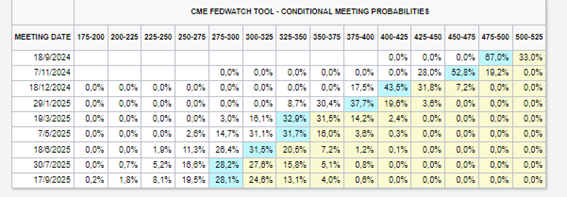

Si bien está altamente incorporado el inicio de baja de tasas, la gran incógnita actualmente es si la Fed recortará en 25 puntos básicos o en 50 puntos básicos.

En las últimas semanas el mercado especulaba con una baja de 25 puntos básicos, sin embargo, comentarios recientes de miembros de la Fed, así como de ex presidentes de las Fed regionales inclinándose por una baja de 50pb, elevaron la probabilidad de ver dicha magnitud de recortes.

El equipo de research de Cohen indicó que esperan que la Fed recorte la tasa en 25 puntos básicos (pb) el miércoles.

“Los inversores descuentan que, pese a que la economía sigue creciendo, con una aceleración marginal en el empleo y los precios, la Fed recortará la tasa de referencia. Solo resta saber si serán 25 pb, como creemos más probable, o 50 pb. En la última semana, la expectativa de una reducción de 50 pb ganó terreno, al punto de empatar con la de 25 pb, cuando la semana anterior las probabilidades eran de 25% frente a 75%”, detallaron.

Según los analistas de Portfolio Personal Inversiones (PPI), el escenario está completamente abierto.

“La Fed podrá recortar 25 puntos básicos o 50 puntos básicos. La probabilidad de observar lo segundo varió considerablemente en el último tiempo. Hace un mes estaba en 25%, la semana pasada en 30% y ahora se ubica en 67,5%”, explicaron.

El mercado mostraba cierto escepticismo respecto a la posibilidad de un recorte de 50 pbs, ya que podría estar asociado a una crisis.

Sin embargo, la realidad actual muestra que el S&P 500 está cerca de su máximo histórico, la economía está creciendo y la tasa de desempleo se encuentra en niveles históricamente bajos.

La decisión sobre la magnitud del recorte se relaciona con los temores que tiene el mercado es sobre los riesgos de un aterrizaje forzoso en la economía de EE.UU.

“Por el lado del empleo, los datos evidencian una caída desde los máximos de meses atrás y el mercado se debate entre si se trata de una normalización (soft landing) o de un deterioro (hard landing). Seguimos viendo que el escenario base es el de una economía desacelerando, pero sin entrar en recesión, es decir, de un soft landing”, afirmó Lekovic.

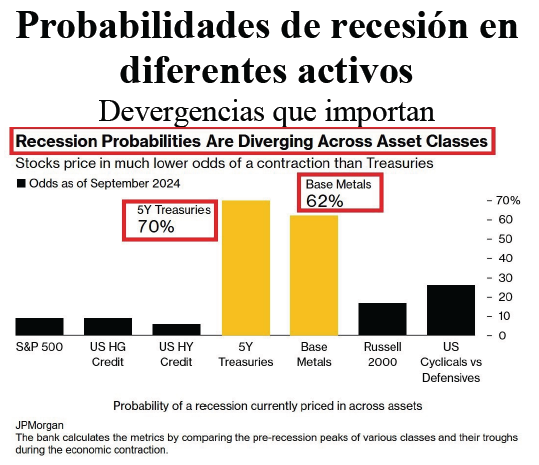

Analizando las probabilidades de recesión en EE.UU. implícitas en los activos financieros, las mismas son relativamente bajas en las acciones y en bonos de alto rendimiento.

Sin embargo, los bonos del Tesoro a 5 años muestran un 70% de probabilidad de que veamos un escenario recesivo.

Por su parte, según la probabilidad de recesión a 12 meses elaborada por Bloomberg, la misma se ubica en el 30%.

Juan Manuel Franco, economista jefe de Grupo SBS, considera que la marginal sorpresa al alza en la inflación núcleo de agosto muy posiblemente lleve a la Fed a mantener cierta cautela en el enfoque futuro sobre recortes de tasas, aún con la debilidad que viene mostrando el mercado laboral.

“El mercado se mantiene a la espera de qué tanto bajará la Fed las tasas de referencia la semana próxima, con un recorte de 25pbs ya descontado, pero con la incógnita de si pudiera ser de 50 pb. Nos inclinamos hacia un recorte de 25pbs dada la sorpresa al alza en la inflación núcleo en agosto conocida la semana pasada”, dijo Franco.

Incógnita 2: Dot Plot

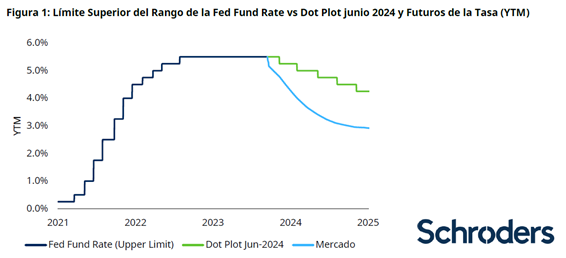

La decisión de la Fed sobre las tasas también vendrá acompañada del cuadro de proyecciones, es decir, del nivel de actividad, empleo, inflación y tasa de interés (el Dot Plot).

El mercado se prepara no solo para ver una baja de tasas en septiembre, sino que también espera mayores recortes en las próximas reuniones.

En ese sentido, el mercado estará muy atento a lo que indique el Dot Plot ya que podrá determinar cuántos recortes adicionales ve la Fed en los próximos meses.

Los analistas de Balanz remarcaron que la expectativa actualmente está centrada en que la Reserva Federal recorte de forma marcada su tasa de política monetaria para evitar un debilitamiento mayor de la economía.

“El mercado de futuros incorpora actualmente un recorte de 240 pbs hacia 3% en julio de 2025 para dicha tasa, cercano al 2,8% que la Fed estima como su valor neutral. Creemos que la Fed puede tomarse algo más de tiempo para llegar al terreno de neutralidad, lo cierto es que los datos de actividad posiblemente sigan debilitándose, lo que reforzará por algún tiempo los pronósticos del mercado”, dijeron.

“Pese a la resistencia que mostró la inflación y los buenos indicadores de actividad, el mercado sigue convencido de que se avecinan recortes de tasas. Esto inaugura la posibilidad de un ciclo de recortes consecutivos en la tasa de referencia en las próximas reuniones, esperándose que cierre el año en 4,25% y llegue a 3,25% para marzo”, anticiparon los analistas de Cohen.

Impacto local

El hecho de que el ciclo de baja de tasas se esté por iniciar tiende a ser una buena noticia para los mercados emergentes.

Esto es así ya que el costo de endeudamiento para los emergentes tiende a bajar cuando la Fed recorta la tasa.

Sin embargo, si dicho recorte de tasa se da en un escenario de crisis económica (hard landing), el contexto no resulta tan favorable.

Por ello, y a pesar del recorte de baja de tasas, la clave pasará por el escenario macroeconómico en el que se de dicho ciclo de relajación monetaria.

Joaquín Álvarez, CEO de IMSA Alyc, entiende que el impacto sobre la Argentina de la baja en las tasas en EE.UU. dependerá de si la macro americana está en un contexto de soft o hard landing.

“Cuando se percibe que hay una desaceleración económica, el mercado tiende a favorecer más los activos de calidad. En cambio, en un soft landing, el mercado puede favorecer activos más riesgosos cuando el recorte es más preventivo. Este contexto es importante para tener en cuenta las consecuencias que va a tener sobre los activos locales”, detalló Álvarez.

De cualquier manera, el consenso entre los analistas es que si el Gobierno actual continua con el proceso de mejora macroeconómica, y de corrección de los desequilibrios, el impacto sobre los activos locales podría ser positivo.

Eric Ritondale, economista jefe en Puente, entiende que un recorte de tasas podría beneficiar en mayor medida a las acciones locales.

“El recorte de tasa por parte de la Fed de al menos 25 puntos ya está incorporado en los activos. Un recorte de 50 puntos podría implicar una suba marginal, aunque no creemos que pueda ser un driver sustancial para los bonos locales. Puede ser algo más relevante para las acciones, donde algunas compañías locales como bancos o entidades del sector financiero pueden verse beneficiadas”, afirmó.

Florencia Calvente, head de research de Conosur Investments, indicó que el mercado tiene incorporado un escenario de aterrizaje suave.

En ese sentido, Calvente remarcó que ese escenario que hoy está incluido en los precios es el mejor de los mundos para Argentina, y para los activos emergentes en general.

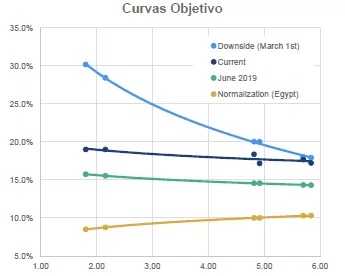

En ese sentido, remarcó que los precios a los que se negocian siguen generando un gran upside ante una normalización de la curva soberana, aun si la convergencia hacia esos yields tarda un poco más de lo esperado.

“Hoy, con un Gobierno que sostiene firme su postura fiscal y que mantiene el apoyo social, vemos mayor upside en los bonos, y seguimos cómodos con nuestra posición en soberanos en dólares, principalmente GD35, GD30 y Bopreal 2026 (BCRA), pensando en una eventual mejora del crédito soberano”, detalló Calvente.

Fuente El Cronista

Ultimas Noticias!

Ultimas Noticias!