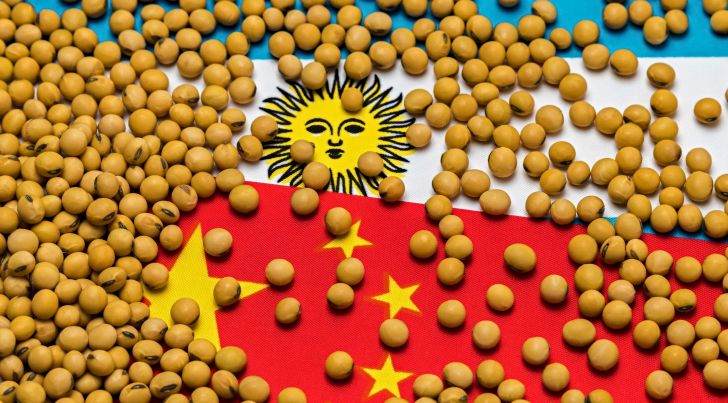

Escucho analistas locales predecir que a la soja “le irá bien” ahora que la Fed comienza su ciclo de baja de tasas. Potencialmente, me parece un severo error: la principal razón de por qué los commodities agrícolas están siendo triturados en este 2024 es que la economía China está en deflación.

Obviamente que la extraordinaria cosecha de Estados Unidos contribuye a la baja, pero no es la única causa que puede explicar la dinámica de cara a 2025. Nada pareciera querer jugar en favor de la soja en la coyuntura que se viene para el año próximo y esto es muy a pesar de la debilidad del dólar que comienza a instaurarse a nivel mundial.

Tengo la sensación de que demasiado se espera a partir del ciclo de baja de tasa de referencia que seguramente comenzará la Reserva Federal a partir de septiembre.

Normalmente, cuando Estados Unidos comienza con una política monetaria dovish (laxa), el dólar experimenta debilidades sustanciales a nivel mundial y el resto de los activos reales (hard assets) en general suelen exhibir una dinámica que los aprecia contra el dólar.

Sin embargo, cuando se trata de analizar las implicancias de un ciclo de baja de tasas de interés que todavía no comenzó, resulta indispensable ubicar la decisión que se nos viene en el contexto macro-global en el que ocurre.

Ignorando el evento COVID, el cual fue único en todo aspecto posible, en la recesión más reciente ocurrida como consecuencia del colapso del mercado de viviendas en Estados Unidos (2008), cuando Europa y Norteamérica entraban en recesión, China crecía al 12% anual y permitió neutralizar el evento.

Hoy por hoy, si Estados Unidos desacelera, China ni de cerca arrima semejante número. Por lo tanto, podríamos incluso llegar a presenciar la desaceleración de todos los bloques relevantes de manera simultánea y, si esto ocurre, no es buena noticia para commodities agrícolas y nada tendrá que ver con la política monetaria de la Fed.

La Fed tiene un mandato global que se resume brevemente en dos conceptos:

Opinión

Opinión

Argentina, soja, China y recesión global: de la inflación a la desaceleración económica

Germán Fermo

Desde enero del 2022 que la Fed viene priorizando su rol como agente garantizador de la “no inflación” y, en este contexto, van ya dos años y medio de una política monetaria restrictiva (hawkish) que viene ubicando a Estados Unidos en el objetivo de largo plazo para la inflación del 2% anual.

Todavía la economía no está ahí: la tasa anual de inflación basada en el indicador preferido de la Fed (PCE deflator) viene corriendo al 2,50 % anual, pero, dado que la economía es una disciplina de rezagos, es razonable imaginar una coyuntura que en los próximos 12 meses pueda llegar a dicho número con relativa seguridad.

De esta forma, la Fed libera ya su lucha “anti-inflacionaria” y comienza a intentar evitar una recesión que bien puede haberse gestado como causa de dos años y medio de política monetaria restrictiva por una sencilla razón: para “desinflacionar”, casi siempre se hace necesario “recesionar”.

De esta manera, la Fed pone ahora a la “estabilidad del empleo” como su principal prioridad, razón por la cual comienza un ciclo de baja de tasa a los efectos de evitar un enfriamiento económico que podría conducir a la recesión.

Pero la historia “desacelerante” no termina ahí. De hecho, al mundo entero no le sobra crecimiento y esto lo venimos viendo desde hace más de un año a través de dos mercados que suelen pricear con mucha más eficiencia los avatares de la economía global, relativo al de acciones.

Primero, tenemos un mercado de bonos en donde toda la curva de tasas de interés de Estados Unidos viene bajando muy significativamente desde estos últimos tres meses, sugiriendo una desaceleración descontada en la trayectoria de tasas y más aun con la desinversión de curva que comenzó a ocurrir tan solo unas pocas semanas atrás.

Recordemos que la desinversión de curva suele ser el pricing que el mercado de bonos realiza respeto a un escenario que considera como “inminentemente recesivo”.

Segundo, un mercado de commodities en donde los tres grupos relacionados a crecimiento, energía, metales básicos y agrícolas, la vienen pasando muy mal desde inicio de 2024.

El mercado de commodities es una encuesta online de cómo viene el crecimiento global. Por lo tanto, y muy a pesar de la insensibilidad del mercado de acciones, hace tiempo ya que los bonos y commodities nos vienen enviando señales que indican un mundo claramente en desaceleración global.

Y, muy especialmente para commodities agrícolas tenemos a China en eterna deflación y muy lejos de poder lograr un rebote en su economía a pesar de los múltiples estímulos que se vienen implementando.

Esta realidad es probablemente la que mayor impacto tendrá sobre la dinámica futura de commodities agrícolas, ya no pareciera que China esté cerca de salir de su embudo recesivo.

A esto hay que sumarle un bloque europeo al que tampoco le sobra el crecimiento. De esta manera, los tres bloques de actividad más relevantes del planeta, Estados Unidos, China y Europa, bien podrían estar cementando una fase de desaceleración de sus respectivas economías y esta realidad no podrá ser revertida por un ciclo de baja de tasas de interés desde la Reserva Federal que quizá incluso llegó tarde.

Como dice la jerga del mercado financiero: la Fed bien podría estar otra vez “detrás de la tortuga”, en el sentido que quizá enfrió demasiado a la economía norteamericana, condenándola a una recesión inminente

Y, como comentaba al inicio, nada pareciera jugar en favor de la soja en la coyuntura que se viene para 2025, esto es muy a pesar de la debilidad del dólar y todo el arsenal dovish de la Fed que seguramente se nos vendrá encima.

Fuente El Cronista