“Al tipo de cambio de mercado estamos a un tiro de dolarizar”. Así lo aseguró el pasado miércoles por la noche Javier Milei por LN+. De este modo, ratificó que su propuesta insignia durante la campaña electoral que lo catapultó a la Presidencia, “no es negociable”.

Si bien evitó brindar definiciones con respecto al momento en el cual podría concretarse la medida, Milei aseguró que ya tiene cubierta el 87,5% de la base monetaria actual que, de acuerdo con sus declaraciones, ronda los US$8000 millones.

“Falta limpiar el resto de los pasivos remunerados y lo otro que necesitás es una reforma del sistema financiero para que no sea vulnerable a una corrida. Entonces, la idea está, pero demanda tiempo”, detalló el primer mandatario.

Las declaraciones de Milei volvieron a poner en el centro de la escena la dolarización de la economía, que tiene tanto detractores como defensores. Dentro de este último grupo se anotó el empresario Steve Forbes, por ejemplo, quién aseguró: “Si no dolariza inmediatamente la economía, no tendrá éxito”.

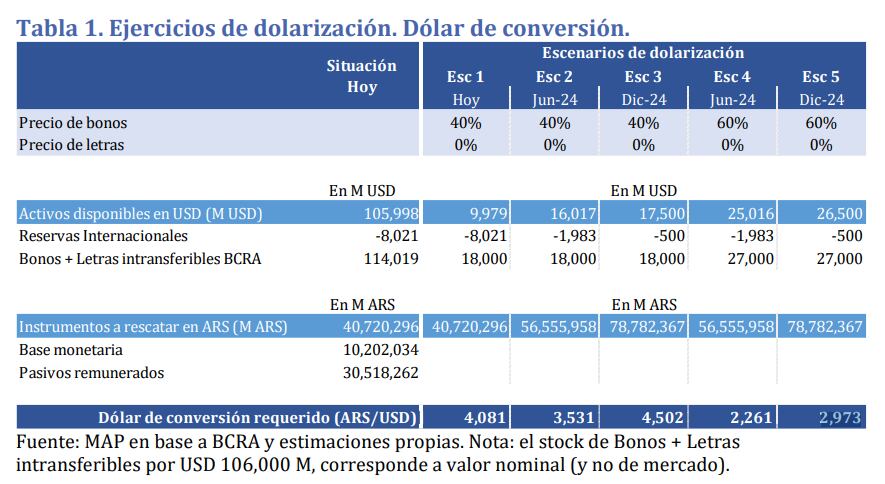

¿Puede Milei dolarizar? Un informe de la consultora económica MAP plantea cinco escenarios a partir de los cuales se podría ejecutar la medida. Dependerá del momento en el que se implemente y del volumen de activos con los que cuente el Gobierno para convertir los pesos en dólares.

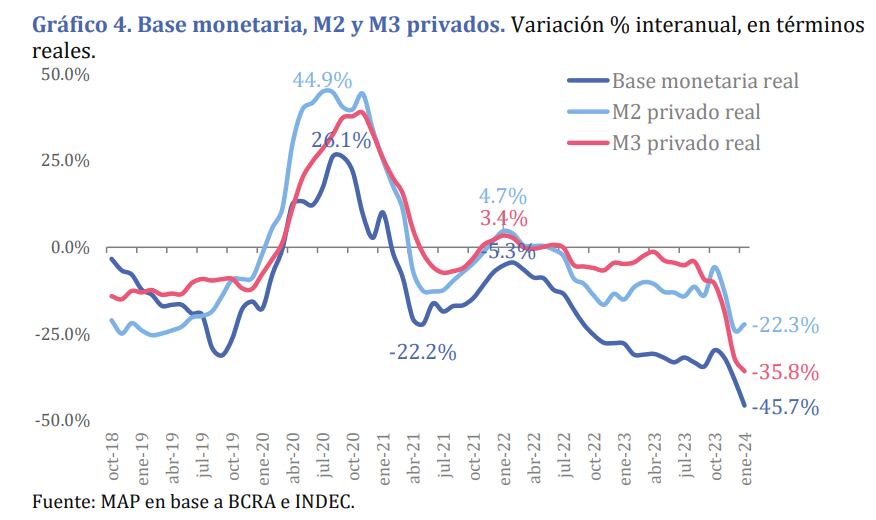

Como punto de partida, el informe destaca que hay que hacer un rescate por $40,7 billones, de los cuales $10,2 billones son de base monetaria y los $30,5 billones restantes, de pasivos remunerados. En su entrevista, el Presidente solamente hizo referencia al primero, pero no al segundo. Sin embargo, durante la campaña había enfatizado que para el rescate de estos fondos contemplaría vender títulos públicos del Banco Central.

Por el lado de los activos, están compuestos por reservas internacionales (netas negativas por US$8000 millones), letras intransferibles y títulos públicos. El valor de estos últimos, según el informe, será clave para determinar la capacidad del Gobierno para ejecutar su plan.

Es que, en términos nominales, estos papeles tienen un valor de US$45.000 millones. Pero, de ser vendidos a precio mercado, lo harían entre el 40% y 60%, es decir, entre US$18.000 millones y US$27.000 millones.

Los escenarios uno, dos y tres plantean que con esta cotización, el tipo de cambio para dolarizar sería de $4081. De hacerlo en junio, contando con los dólares de la cosecha que entran en abril, se haría a un precio de $3532 y de hacerlo a fin de año, a $4502.

Los escenarios tres y cuatro contemplan que los títulos públicos sean liquidados a un 60% de su valor nominal. De este modo, si se dolariza en junio, el tipo de cambio de referencia sería de $2261 y, de hacerlo a fin de año, $2973.

Para Alfredo Romano, presidente de Romano Group, la economía podría dolarizarse en un plazo de seis a 10 meses, siempre y cuando el Gobierno tenga la voluntad de terminar con la dependencia que tiene del Banco Central y la política de emitir para financiar el déficit.

Según el economista, es fundamental lograr el equilibrio fiscal para evitar cualquier escenario adverso. Por eso, sostiene que las condiciones óptimas serán sobre fin de año, una vez que el Gobierno haya podido alcanzar una corrección de cuentas y en un contexto donde el riesgo país se acomode en niveles de los 1200 puntos básicos, según sus proyecciones.

“Hay que acumular, por lo menos, US$13.000 millones que vendrán por el excedente comercial. Posiblemente, la Argentina tenga un superávit mucho más abultado que esté en el orden de los US$18.000 a US$21.000 millones y permita dolarizar”, aseguró.

Entre quienes se muestran escépticos con respecto a la medida, se encuentra Roberto Cachanosky. Para el economista, Milei sigue “en modo campaña electoral” y no cree que por el momento pueda dolarizar.

“Primero, hay que ver si alguien te quiere comprar esos títulos públicos y a qué valor de mercado lo hacen. Aún así, con reservas negativas alrededor de los US$6000 millones, todavía tenés que ver qué haces con los pasivos remunerados. Las cuentas no cierran”, comentó.

En esa misma línea se manifestó Carlos Rodríguez, exasesor económico del Presidente. El economista y exrector de la Universidad del CEMA planteó que para dolarizar con credibilidad es imprescindible que el Gobierno cuente con reservas genuinas, las cuales hoy no dispone, y tampoco cree que vaya a tener en el corto plazo.

“Las reservas que tiene hoy no son genuinas ya que se obtuvieron, por un lado, emitiendo deuda a través del Bopreal y, por el otro, reprimiendo importaciones, lo cual es insostenible, ya que el efecto es una recesión que puede costar más que los dólares acumulados desde diciembre”, concluyó.

Para María Castiglioni, directora de C&T Asesores Económicos, si bien la dolarización que plantea el presidente no es del todo clara aún, todas las medidas que está tomando el Gobierno están ayudando a que se pueda establecer “cualquier esquema monetario”.

“La dolarización supone un proceso. El primer paso sería eliminar el cepo cambiario una vez que el balance del BCRA y los pasivos remunerados estén saneados. No creo que sea la mejor opción, ya que experiencias históricas demuestran que si bien ayuda a bajar la inflación, pone un precio muy irrelevante a la moneda nacional, que puede afectar la competitividad”.

A su vez, la economista aseguró que para que la dolarización funcione deberán cumplirse una serie de reglas macroprudenciales entre las que se encuentran contar con un fisco equilibrado que pueda cumplir con sus compromisos, un mercado de capitales y mayor competitividad del sector privado.

Para Castiglioni, esto supone “ejecutar reformas estructurales que incentiven y resguarden la participación del sector privado en la economía y replanteen el rol y tamaño del estado”, lo cual, con el traspié legislativo de la “ley ómnibus” no ve posible en el corto plazo.

Fuente La Nacion